近期美国对半导体产业链限制再加码,涉及设计软件及超宽禁带半导体材料。而随着半导体行业不断向中国大陆转移,国内半导体设备零部件厂商迎来新机遇。国内厂商在单一赛道夯实产品竞争力后,拓张业务版图,重塑业绩天花板。

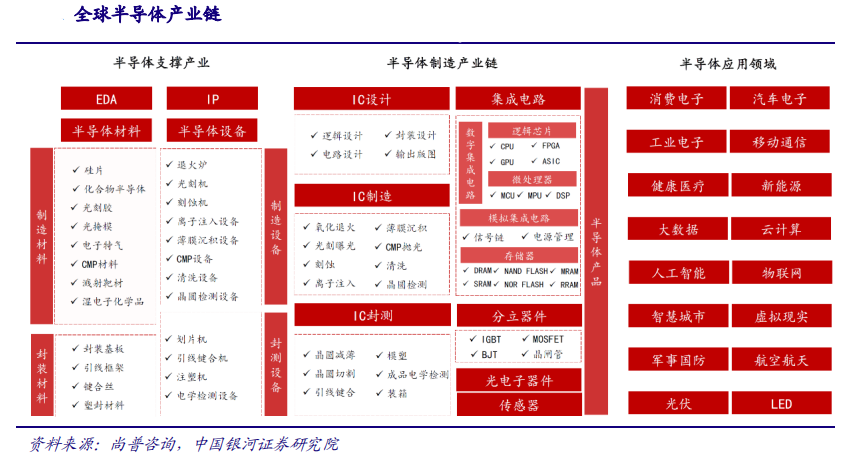

半导体材料处于半导体产业链上游,是整体半导体产业的底层基础

在半导体产业链中,半导体材料位于上游发挥着其特有的产业支撑作用。根据半导体制造的工艺流程,半导体材料可以被分为制造材料和封装材料两大类。制造材料主要包括硅片、化合物半导体、光刻胶、光掩模、电子特气、CMP材料、溅射靶材和湿电子化学品,用于IC制造;封装材料主要包括封装基板、键合金丝、引线框架、塑封材料等等,用于IC封装测试。

全球半导体材料材料市场持续增长,大陆市场增速明显高于全球平均水平

根据SEMI统计,2015年全球半导体材料市场规模为433亿美元,2020年达到553亿美元,复合增速达5%。2021年全球半导体材料市场预计可达到565亿美元。分地域看,2020年中国台湾地区半导体材料市场规模为123.8亿美元,继续位居全球第一,中国大陆市场规模超过韩国达97.63亿美元,跃居全球第二。按细分市场规模看,硅片是最大的单一市场,2020年市场规模达到122亿美元,其次为电子特气、光掩模、光刻胶等。

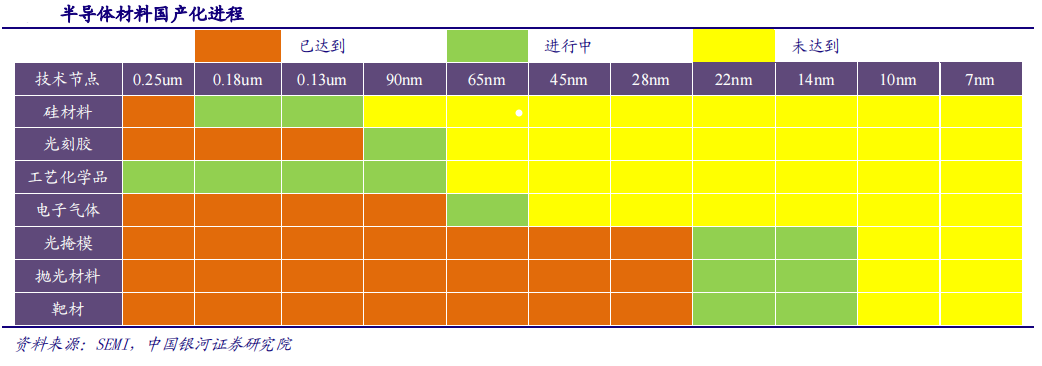

国内厂商加速布局,国产替代空间广阔

目前半导体材料国产率较低,且多集中于中低端领域,与国际先进技术水平还存在较大差距,有着广阔的国产替代空间。中美贸易摩擦以及国内对高端半导体材料日益增长的需求,引导国内厂商加速布局产品技术研发及产能扩张,在诸多领域实现从0到1的技术突破,半导体材料有望迎来从1到N的国产替代加速。

全球晶圆厂扩产趋势明显,半导体材料需求迎来爆发

2017-2020年全球新增半导体产线共62条,其中中国大陆新增26条,占比达40%。全球半导体制造商将于2021年底前开始建设19座新的高产能晶圆厂,并在2022年再开工建设10座,按照晶圆厂1-2年扩产周期,2022-2023年新增产能将迎来集中释放,拉动半导体材料需求增长,属于后周期的半导体材料市场将迎来爆发。

制程的进步推动半导体材料价值量增加

根据IBS数据显示,每当向前推进一个节点时,流片成本将提升50%,其中很大部分是由于半导体制造材料价值提升所致。以光掩模为例,在16/14nm制程中,所用掩模成本在500万美元左右,到7nm制程时,掩膜成本迅速升至1500万美元。

(1)技术实力为核心,关注龙头标的。封测类公司重资产属性强,企业往往需要长期资金投入,因此聚焦大型企业。

(2)设备打入供应链,推荐国产替代及细分龙头。国内的厂商仍在快速发展阶段,未来替代空间仍大,建议关注技术领先的细分龙头。

海外晶圆制造巨头引领先进封装行业,打造晶圆制造到封装测试一条龙产品线,不仅提高利润水平,客户依赖度也加大,海外巨头把持高端集成电路产品及设备。

1. 半导体设备零部件细分种类多,在半导体设备中价值占比高

1)从产业链上来看,半导体设备零部件处于偏上游的位置。 按照各类零部件在设备上的不同功能,可其大致分为机械加工件类、物料传送类、电气类、真空类、气液输送类、光学类、热管理类等。

2)半导体设备零部件是半导体设备厂商最主要的营业成本来源, 在半导体设备厂商营业成本中占 90%左右,测算占半导体设备总价值量 50%左右。

2. 半导体设备零部件行业中国外厂商占据头部地位,国产化空间大

1)半导体零部件行业中国外厂商占据头部位置,国产率整体较低。 根据芯谋研究,目前石英、喷淋头、边缘环等零部件国产化率达到 10%以上,射频发生器、 MFC、机械臂等零部件的国产化率在 1%-5%,而阀门、静电卡盘、测量仪表等零部件的国产化率不足 1%。

2)预测半导体设备零部件的全球市场规模可达数百亿美元,中国大陆超百亿美元。 预测中国大陆半导体设备零部件市场 2022 年预期规模为145 亿美元, 2030 年预期市场规模约为 180 亿美元。

3.半导体产能向国内转移,国内厂商“横向”发展系机遇所在

1)半导体行业高景气,产能不断向国内转移。

2)复盘海外龙头公司成长路径。 1)从短期看:在单一赛道夯实产品竞争力,是后续发展的基础; 2)从中期看:横向拓展产品种类、纵向(部分)开拓下游应用是持续发展的两条路径,通过业务版图扩张,公司业绩天花板得以重塑; 3)从长期看:“横+纵”向协同发力是持续成长的源动力。

3)横或纵向拓展业务版图是国内公司发展的必经之路。 从国内公司现状来看,国内公司目前大多数仍处于发展的第一阶段,业务较为单一且整体体量较小,因此短期内借国产替代的东风提升拳头产品核心竞争力是第一要务;长期来看,横/纵(部分)向拓展业务版图是发展的必经之路。

4)横向拓展以发挥国产商家后发优势。 海外厂商先发优势明显, Know how经验积累十分重要,国内公司很难能够在后发的情况下做成某一产品的绝对龙头,同时仅有部分赛道公司可实现由下而上的纵向拓展。 横向拓展业务品类是国内设备零部件公司发展的必要途径, 充分发挥后发优势。

在线

在线

咨询

咨询

关注

关注